Circular 5/2012, de 27 de junio, del Banco de España, a entidades de crédito y proveedores de servicios de pago, sobre transparencia de los servicios bancarios y responsabilidad en la concesión de préstamos.

TEXTO ORIGINAL

El artículo 48.2 de la Ley 26/1988, de 29 de julio, sobre Disciplina e Intervención de las Entidades de Crédito, faculta al ministro de Economía y Hacienda para que, con la finalidad de proteger los legítimos intereses de los clientes de las entidades de crédito, establezca un conjunto de obligaciones específicas aplicables a las relaciones contractuales entre unas y otros y exija la comunicación de las condiciones de ciertas operaciones a las autoridades administrativas encargadas de su control.

Al amparo de esa habilitación, el ministro de Economía y Hacienda dictó, en su día, la Orden de 12 de diciembre de 1989, sobre tipos de interés y comisiones, normas de actuación, información a clientes y publicidad de las entidades de crédito, que fue, a su vez, objeto de desarrollo mediante la Circular del Banco de España 8/1990, de 7 de septiembre, a entidades de crédito, sobre transparencia de las operaciones y protección de la clientela, de forma que el conjunto de estas dos disposiciones, la Orden y la Circular, ha constituido hasta la fecha –con las diversas modificaciones y actualizaciones de las que han sido objeto– el marco regulador básico de la actuación de las entidades de crédito en su relación con la clientela. No obstante, la evolución legislativa ha puesto de manifiesto cómo la normativa común o general de transparencia bancaria española ha ido quedando paulatinamente obsoleta.

En tal situación, la Ley 2/2011, de 4 de marzo, de Economía Sostenible, no sólo ha supuesto un avance significativo en materia de transparencia bancaria, sino que, además, ha aportado un enfoque novedoso. Por un lado, ha plasmado normativamente el concepto de la responsabilidad en la concesión de préstamos a los consumidores por las entidades de crédito, estableciendo la obligación de estas de llevar a cabo una adecuada evaluación de la solvencia de los clientes, de acuerdo con un conjunto de criterios y prácticas que también se enumeran; y, por otro, ha facultado al ministro de Economía y Hacienda para que «apruebe las normas necesarias para garantizar el adecuado nivel de protección de los usuarios de servicios financieros en sus relaciones con las entidades de crédito».

En uso de la anterior habilitación, se ha promulgado la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios. Como indica su exposición de motivos, esta Orden pretende cumplir una triple finalidad: i) concentrar y sistematizar en un único texto la normativa básica de transparencia, para mejorar su claridad y su accesibilidad para el ciudadano; ii) actualizar el conjunto de las previsiones relativas a la protección del cliente bancario, al objeto de racionalizar y aumentar las obligaciones de transparencia y racionalizar la conducta de las entidades de crédito, y iii) desarrollar los principios generales previstos en la Ley de Economía Sostenible en lo que se refiere al préstamo responsable.

La nueva Orden EHA/2899/2011 faculta expresamente al Banco de España para dictar las normas precisas para su desarrollo y ejecución. Sin embargo, además de esta habilitación de carácter general, a lo largo de su articulado contiene varias habilitaciones particulares y, en otras ocasiones, impone determinadas obligaciones específicas al Banco de España.

En consecuencia, la presente Circular persigue, ante todo, sustituyendo a la Circular del Banco de España 8/1990, de 7 de septiembre, desarrollar, de una manera ordenada y consistente con las mejores prácticas del mercado, el conjunto de mandatos que contiene la Orden.

Al mismo tiempo, también se ha hecho uso de la específica habilitación normativa contenida en el artículo 3.3 de la Orden EHA/1608/2010, de 14 de junio, sobre transparencia de las condiciones y requisitos de información aplicables a los servicios de pago, para concretar la forma en que los proveedores de servicios de pago que ofrezcan los servicios de cambio de divisa deberán establecer y hacer públicos los tipos de cambio, las comisiones y los gastos, incluso mínimos, aplicables a las operaciones.

De esta manera, mediante el conjunto formado por ambas normas –la Orden y la Circular–, se pretende configurar un nuevo marco de conducta, que, dotado de una estructura sistemática, con vocación de permanencia y estabilidad, y claramente orientado a la protección de los clientes de los servicios bancarios, deberá regir en lo sucesivo las relaciones entre estos y las entidades de crédito.

A partir de los principios expuestos, las principales novedades con respecto a la regulación anterior se concretan, básicamente, en los siguientes aspectos.

En el capítulo I (objeto y ámbito de aplicación), en lo que se refiere a dicho ámbito, la Circular reproduce el principio establecido en la Orden, que sigue los enfoques más actuales en cuanto al ámbito de protección preferente: el de las personas físicas.

Así, cuando el cliente actúe en el ámbito de su actividad profesional o empresarial, las partes podrán acordar que no se aplique total o parcialmente lo previsto en la Circular, salvo en lo que se refiere al cálculo de la tasa anual equivalente (TAE), a los tipos de interés oficiales y a los índices o tipos de referencia aplicables para el cálculo del valor de mercado en la compensación por riesgo de tipo de interés en los préstamos hipotecarios.

El capítulo II recoge uno de los aspectos más novedosos de la nueva regulación: la información que las entidades deben poner a disposición del público sobre tipos de interés y comisiones, en sustitución de las actuales declaraciones del tipo preferencial y de los tipos orientativos para otras operaciones activas, y de los folletos de tarifas máximas de comisiones.

La nueva Orden establece la obligación de las entidades de poner a disposición de los clientes, en un formato que debía determinar el Banco de España, los tipos de interés habitualmente aplicados a los servicios que prestan con mayor frecuencia, así como las comisiones habitualmente percibidas, también en el caso de los servicios que prestan con mayor frecuencia. Con el fin de cumplir con ese mandato, se ha creado un documento que, bajo un formato homogéneo, pretende responder a dicha exigencia (anejo 1) y que selecciona diversas operaciones que se consideran como las más habituales de las entidades en sus relaciones con los consumidores.

Los datos facilitados servirán de indicación sobre la política de precios de las entidades, permitirán el seguimiento de la evolución de la política de precios de cada entidad y, publicados en las páginas del Banco de España en Internet, facilitarán las comparaciones entre entidades.

Asimismo, se incluye una norma dedicada a precisar el alcance del deber de diligencia que impone la Orden a las entidades, especialmente en lo que se refiere a las explicaciones que deberán facilitar a los clientes en el caso de operaciones bancarias más complejas de lo normal o con riesgos particulares.

En el capítulo III se desarrolla otra de las exigencias introducidas por la Orden (siguiendo los precedentes ya existentes en materia de crédito al consumo y de servicios de pago), cual es la obligación de las entidades de crédito de facilitar al cliente, de forma gratuita, determinada información precontractual para que pueda adoptar una decisión informada sobre un servicio bancario y pueda comparar ofertas similares. Esta información mínima, que por primera vez alcanza a las operaciones de depósito, deberá ser clara, suficiente y objetiva, y habrá de entregarse con la debida antelación, y en todo caso antes de que el cliente quede vinculado por un contrato u oferta.

Se comienza estableciendo con carácter general que, antes de prestar cualquier servicio bancario, las entidades indicarán al cliente el importe de todas las comisiones y gastos que se le adeudarán y, después de ello, le ofrecerán la posibilidad de desistir de la operación. A continuación se detallan determinados servicios bancarios, en especial los de depósito, para los que se especifica en cada caso la información concreta que se debe proporcionar.

En uso de la habilitación al Banco de España para que resalte los elementos esenciales de esa información precontractual, también se han establecido reglas para que se destaquen, de un modo uniforme, ciertos elementos de las operaciones. Con ello se pretende llamar la atención de los clientes sobre los elementos esenciales del negocio que les ofrecen. Igualmente, se ha establecido un tamaño mínimo que deberá tener la letra que se utilice en cualquier documento de información precontractual o contractual, con el fin de garantizar que toda ella resulte fácilmente legible para cualquier cliente bancario.

En el capítulo IV se extiende a todos los servicios bancarios recibidos la obligación de las entidades de crédito de entregar al cliente, con independencia de que este lo solicite o no, el correspondiente ejemplar del documento contractual en que se formalicen dichos servicios, y, en cuanto al contenido de los documentos contractuales, se desarrollan y sistematizan algunos de sus contenidos financieros.

La Orden también determina que las entidades deberán entregar a sus clientes, en cada liquidación de intereses o comisiones que practiquen por sus servicios, un documento de liquidación con un contenido mínimo, y faculta al Banco de España para establecer unos modelos normalizados de liquidaciones. La obligación de entregar un documento de liquidación ya existe en la regulación vigente que ahora se viene a sustituir. En uso de esta habilitación, la norma undécima establece el contenido de dichas comunicaciones, y el anejo 4, los modelos para las más habituales, siguiendo los formatos ya vigentes, pero incluyendo algún contenido adicional en casos concretos.

Dentro de las comunicaciones a los clientes, la Orden ha introducido una novedad relevante, consistente en que las entidades de crédito deberán remitir a sus clientes anualmente, durante el mes de enero de cada año, una comunicación –cuyo modelo determinará el Banco de España– en la que, de manera completa y detallada, se recoja la información prevista en la propia Orden sobre comisiones y gastos devengados y tipos de interés efectivamente aplicados a cada servicio bancario prestado al cliente durante el año anterior. Este modelo de comunicación es el que se ha plasmado en el anejo 5 de la Circular.

El capítulo V y los principios generales contenidos en el anejo 6 a que aquel se remite tienen por objeto el desarrollo del concepto de «préstamo responsable», incorporado inicialmente en el artículo 29 de la Ley 2/2011, de 4 de marzo, de Economía Sostenible, y posteriormente, en el artículo 18 de la Orden.

Este capítulo de la Circular profundiza en las iniciativas con las que los poderes públicos pretenden promover la concesión responsable de préstamos, tanto mediante el aumento en la información que se debe poner, activamente, a disposición de los potenciales prestatarios, como –en especial– mediante la exigencia a los prestamistas de políticas y procedimientos que favorezcan la prudencia y la atención específica a las necesidades y posibilidades de los clientes.

Los contenidos y principios aludidos, que, como los del resto de la Circular, son reglas cuyo cumplimiento será susceptible de verificación por parte del Banco de España en el marco del proceso de supervisión prudencial de las entidades de crédito, han tenido fuentes de inspiración muy diversas, que, no obstante, comparten el objetivo de promover la prudencia y la profesionalidad de las entidades en su actividad de concesión de préstamos, requiriéndoles unas políticas, unos procedimientos y unas prácticas concretas encaminadas a una mejor evaluación y toma en consideración de la solvencia del deudor. Los principios, en directa aplicación de las enseñanzas obtenidas de las experiencias recientes, tratan de minimizar los riesgos que dicha actividad puede entrañar para las propias entidades y el sistema financiero en su conjunto, por un lado, y para la clientela, por otro.

El capítulo VI, siguiendo a la Orden, que establece un número significativo de supuestos en los que se encomienda al Banco de España establecer los elementos que deberán incluirse en el cálculo de la TAE, aborda los métodos de cálculo para esos casos incorporando, además, las precisiones apropiadas para dicho cálculo. En este sentido, cabe mencionar la incorporación de las particularidades del cálculo de la TAE de los descubiertos tácitos en los supuestos de retribución en especie; y, por primera vez, se han establecido también los principios y elementos que deben tenerse en cuenta en el cálculo de la TAE de los instrumentos híbridos con garantía de devolución del principal.

En este mismo capítulo se establece la forma de cálculo de los tipos de interés oficiales, en particular de los dos nuevos introducidos por la Orden: el vinculado a los préstamos hipotecarios entre uno y cinco años, destinados a la adquisición de vivienda en la zona del euro, que se tomará directamente de los publicados por el Banco Central Europeo; y el de los Interest Rate Swap (IRS) a cinco años, que utilizará los publicados diariamente en las pantallas habitualmente empleadas por los operadores financieros.

También se definen en este capítulo los índices y tipos de referencia que deben utilizarse en la determinación del valor de mercado de los préstamos hipotecarios que se cancelan anticipadamente, a efectos de constatar si ha lugar a la compensación por riesgo de tipo de interés prevista en el artículo 9.2 de la Ley 41/2007, de 7 de diciembre, por la que se modifica la Ley 2/1981, de Regulación del Mercado Hipotecario.

Finalmente, la Circular establece las obligaciones formales de las entidades en relación con la información que deben remitir periódicamente al Banco de España. Entre ellas, se incluye la única disposición que afectará a todas las cajas de ahorros, aunque no ejerzan directamente su actividad financiera, las cuales, en razón de lo establecido en la disposición transitoria de la Orden, deben remitir al Banco de España determinada información sobre tipos de interés, a fin de mantener, temporalmente, la publicación de ciertos índices de referencia.

Con la finalidad de asegurar la calidad y el rigor en el cumplimiento de las nuevas obligaciones que se imponen a las entidades, y no gravarlas innecesariamente con tareas no urgentes, la Circular prevé una entrada en vigor escalonada de dichas obligaciones.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, ha aprobado la presente Circular, que contiene las siguientes normas:

CAPÍTULO I

Objeto y ámbito de aplicación

Norma primera. Objeto.

La presente Circular tiene por objeto dictar las normas precisas para el desarrollo y ejecución de las disposiciones de la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios (en adelante, la Orden) en los términos que esta atribuye al Banco de España, así como las obligaciones de información de los proveedores de servicios de pago que ofrezcan los servicios de cambio de divisa, de conformidad con lo dictado por el artículo 3 de la Orden EHA/1608/2010, de 14 de junio, sobre transparencia de las condiciones y requisitos de información aplicables a los servicios de pago.

Norma segunda. Ámbito de aplicación.

El ámbito de aplicación de las disposiciones de la presente Circular se circunscribe a los servicios bancarios dirigidos o prestados en España por las entidades de crédito españolas y las sucursales en España de entidades de crédito extranjeras (en adelante, las «entidades») a los clientes, o clientes potenciales, personas físicas (en adelante, los «clientes» o la «clientela») a los que se refiere el artículo 2 de la Orden; todo ello sin perjuicio de las particularidades que, para los servicios bancarios de crédito al consumo y para los servicios de pago, se determinan, respectivamente, en sus artículos 33 y 34, y sin perjuicio de lo dispuesto en la norma primera respecto de los proveedores de servicios de pago que ofrezcan los servicios de cambio de divisa.

Se entenderán incluidas dentro de la clientela las comunidades de bienes, como es el caso de las comunidades de propietarios, comunidades de herederos, herencias yacentes y similares, siempre que estén mayoritariamente constituidas por personas físicas. No obstante, cuando las personas físicas que integren la comunidad de bienes actúen en el ámbito de su actividad profesional o empresarial, se aplicará lo previsto en el párrafo siguiente.

Cuando el cliente actúe en el ámbito de su actividad profesional o empresarial, las partes podrán acordar que no se aplique total o parcialmente lo previsto en esta Circular, con la excepción de lo establecido en sus normas decimotercera a decimoquinta.

CAPÍTULO II

Información general al público

Norma tercera. Información pública sobre tipos de interés y comisiones.

1. Las entidades publicarán, en la forma que se indica en el apartado 3 de esta Norma, los tipos de interés y las comisiones habitualmente aplicados a los servicios bancarios prestados con mayor frecuencia a su clientela, en el formato establecido en el anejo 1 de la presente Circular, sobre las operaciones realizadas en cada trimestre natural para los diferentes perfiles de productos y clientes reflejados en dicho anejo. Dicha información se actualizará trimestralmente al tiempo de enviarla al Banco de España conforme a lo previsto en la norma decimosexta. Cuando la entidad no preste a su clientela alguno de los servicios reflejados en el anejo 1, hará constar expresamente, en ese apartado del formato establecido en el anejo, la expresión «NO PRACTICADO».

No se incluirán en esta información los tipos de interés o las comisiones practicados en otros servicios bancarios prestados por la entidad, sin perjuicio de su reflejo en los correspondientes contratos y de lo dispuesto legalmente sobre explicaciones adecuadas e información precontractual.

No obstante, la entidad que ofrezca habitualmente otro tipo de productos bancarios de activo (por ejemplo, préstamos con garantía de valores), pasivo (por ejemplo, certificados de depósito) o servicios (por ejemplo, órdenes de pago mediante entrega de efectivo) distintos de los mencionados en el anejo 1 podrá elaborar un documento complementario del establecido en el citado anejo, como adenda al mismo, bajo el título «Otras operaciones y servicios bancarios habituales», siempre que lo haya comunicado previamente al Banco de España, al menos un mes antes de su primera publicación, con información acreditativa de que esos productos se prestan, al menos, a un 10% de la clientela correspondiente al tipo de producto; esta última información deberá acreditarse anualmente ante el Banco de España.

2. Las entidades que permitan descubiertos tácitos en sus cuentas de depósito o excedidos tácitos en las de crédito deberán publicar, en el formato establecido en el anejo 2, los tipos de interés –o los recargos en el caso de los excedidos– aplicables a estos supuestos. En dicha información, se incluirán también las comisiones que, a causa de su concesión, aplicarán a estas operaciones.

La información mencionada en el párrafo precedente habrá de remitirse también al Banco de España, conforme a lo previsto en la norma decimosexta.

3. La publicación de los anejos 1 y 2 a que se refieren los apartados 1 y 2 anteriores se llevará a cabo:

– En los establecimientos comerciales de las entidades, al menos, mediante la información concreta y exclusiva (en un lugar destacado que llame la atención del público) de que esos anejos, con sus denominaciones íntegras, están a disposición del público debidamente actualizados a la fecha a que se refieran.

– En las páginas de Internet de las entidades, mediante vínculos que, de forma destacada y legible, se localicen en la pantalla inicial de la primera página, desde la que se podrá acceder directamente a las condiciones de cualquiera de los servicios bancarios a los que se refieran.

El formato que se aplicará en la publicación de las informaciones anteriores (y en su remisión al Banco de España, conforme a lo dispuesto en la norma decimosexta) respetará, en cada una de las operaciones recogidas en los anejos, las especificaciones técnicas que se comuniquen al efecto.

Norma cuarta. Información al público sobre tipos de cambio.

1. Las entidades que realicen con su clientela operaciones de compraventa de divisas contra euros, o de billetes extranjeros contra euros, deberán publicar los tipos mínimos de compra y los máximos de venta, o, en su caso, los tipos únicos que aplicarán, en operaciones de contado, cuando el importe de la compraventa no exceda de 3.000 euros.

2. La publicación de los tipos de cambio, que se llevará a cabo en la forma a que se refiere el apartado 3 de la norma tercera, se acompañará, cuando proceda, de la de las comisiones y gastos que apliquen en las operaciones citadas en el apartado anterior, explicando el concepto al que respondan cuando este no se derive de la propia denominación adoptada para la comisión.

3. Lo dispuesto en esta norma será de aplicación a cualquier proveedor de servicios de pago que ofrezca servicios de cambio de divisa, incluido el cambio de billetes extranjeros.

Norma quinta. Explicaciones adecuadas y deber de diligencia.

1. Antes de iniciar cualquier relación contractual con un cliente, las entidades facilitarán a este las explicaciones a que se refiere el artículo 9 de la Orden, incluso en el caso de operaciones y servicios en los que no se haya establecido legalmente una información precontractual específica. En particular, cuando la relación contractual vaya a girar sobre operaciones de activo, de pasivo o de servicios incluidas en el anejo 1, dichas explicaciones incluirán una mención a la existencia de dicho anejo, a su contenido y al lugar en que el cliente pueda consultarlo.

En particular, cuando se trate de préstamos o de créditos, dichas explicaciones deberán incluir datos que permitan al cliente entender el modo de cálculo de las cuotas y de otros posibles costes o penalizaciones, así como una clara descripción de las obligaciones asumidas por el cliente y de las consecuencias derivadas de su incumplimiento.

En los supuestos en que, en dichas operaciones de préstamo o de crédito, se contemple la existencia de avalistas, estos deberán ser informados detalladamente del contenido de sus obligaciones y de las responsabilidades que asumen.

2. En el caso de productos o servicios bancarios:

a) que impliquen riesgos especiales, como, por ejemplo, el de una remuneración nula en los depósitos estructurados o híbridos con garantía del principal, o el de un potencial aumento significativo del coste del préstamo como consecuencia de sus características específicas;

b) o que, para su correcta apreciación por parte del cliente, requieran la evaluación de múltiples aspectos, tales como la evolución (pasada o futura) de índices de referencia o del precio de productos vinculados cuya contratación resulte necesaria;

c) o que, como resultado de su cuantía y duración, entrañen obligaciones para el cliente que puedan resultar especialmente onerosas;

d) o cuya comercialización se acompañe de una recomendación personalizada, especialmente en el caso de campañas de distribución masiva de productos o servicios mencionados en las letras precedentes,

las entidades deberán extremar la diligencia en las explicaciones que se han de facilitar al cliente al que se ofrezcan, con el fin de que este pueda comprender las características del producto y de que sea capaz de adoptar una decisión informada y evaluar, de acuerdo con sus conocimientos y experiencia, la adecuación del producto ofrecido a sus intereses. A tal fin, recabarán del cliente la información adecuada sobre sus necesidades y su situación financiera, y ajustarán la información que le suministren a los datos así recabados.

3. Cuando las entidades hubieran hecho entrega al cliente de una oferta vinculante y, por cualquier circunstancia legalmente admisible, se produjera una discrepancia entre las condiciones financieras o de cualquier otra naturaleza que figuren en dicha oferta y las que finalmente se incluyan en el documento contractual definitivo, las entidades vendrán obligadas a advertir clara y expresamente al cliente de dicha discrepancia y a reflejar en el contrato el conocimiento de la misma por el cliente.

4. El deber de diligencia a que se refiere el artículo 13 de la Orden comprenderá, igualmente:

a) Facilitar sin dilación injustificada la información que permita a los herederos de un cliente –ante su petición y una vez acreditada tal condición– conocer la situación patrimonial del causante en la entidad al tiempo de su fallecimiento y con posterioridad al mismo.

b) Sin perjuicio de la normativa especial que regule los saldos en presunción de abandono, facilitar a los titulares información sobre la existencia de depósitos a la vista u otros aparentemente en desuso, advirtiéndoles de que dicha situación podría generarles gastos o perjuicios.

c) En el caso de que, antes de iniciar una relación de negocio, las entidades hayan recibido del cliente una provisión de fondos, deberán proceder a su devolución en el plazo máximo de un mes desde su recepción, en caso de que no se formalice el servicio solicitado por el cliente, sin perjuicio de que, cuando la entidad deniegue de forma expresa el producto o servicio solicitado, la devolución del importe de la provisión se efectúe en el plazo máximo de dos días hábiles, a contar desde el momento en que se hubiese producido tal denegación.

5. Asimismo, las entidades desempeñarán con la máxima diligencia el deber de colaboración activa exigido en el artículo 15.2 de la Orden, al objeto de facilitar el traslado eficaz y ágil a otra entidad de crédito de las operaciones financieras que empleen como soporte un depósito a la vista.

CAPÍTULO III

Información precontractual

Norma sexta. Informaciones exigibles.

1. Las entidades deberán facilitar de forma gratuita al cliente toda la información precontractual que sea precisa para que pueda comparar ofertas similares y pueda adoptar una decisión informada sobre un servicio bancario. Esta información deberá ser clara, oportuna y suficiente, objetiva y no engañosa, y habrá de entregarse, en papel o en cualquier otro soporte duradero, con la debida antelación en función del tipo de contrato u oferta y, en todo caso, antes de que el cliente asuma cualquier obligación en virtud de dicho contrato u oferta. Cuando dicha información tenga el carácter de oferta vinculante, se indicará esta circunstancia, así como su plazo de validez.

En todo caso, y sin perjuicio de lo dispuesto en el apartado siguiente y en la normativa reguladora de los servicios de pago, antes de prestar un servicio bancario, cualquiera que sea su naturaleza, las entidades deberán indicar al cliente, de forma clara y gratuita, el importe de las comisiones que se le adeudarán por cualquier concepto y de todos los gastos que se le repercutirán. Una vez proporcionada dicha información, se ofrecerá al cliente, de forma igualmente gratuita, la posibilidad de desistir de la operación. En el caso particular de los préstamos, cuando las comisiones o los gastos de estudio, tramitación u otros similares, ocasionados por la concesión de los mismos, no se integren en una única comisión de apertura, deberán detallarse con precisión los diferentes servicios a los que respondan y sus importes.

2. En particular, para los productos y servicios bancarios que se enumeran en este apartado, se deberá facilitar la información que se indica en cada uno de los subapartados siguientes:

2.1 Depósitos a la vista y de ahorro, cualquiera que sea la forma en que se instrumenten, tales como cuentas corrientes, libretas de ahorros o semejantes. Se indicarán, al menos:

a) Las circunstancias en que su titular podrá disponer del saldo, así como la forma o formas en que podrá realizar los ingresos, las disposiciones y, en general, las operaciones de pago que se puedan llevar a cabo en la cuenta. Si, conjuntamente con el depósito a la vista, se ofrecen determinados servicios asociados al mismo, tales como tarjetas de débito, talonarios de cheques u otros instrumentos de pago, se informará de dicha circunstancia y, en su caso, de las condiciones para su uso y conservación, y del coste que cada uno de estos servicios suponga para el cliente.

b) La duración del contrato.

c) Todas las comisiones o gastos, de cualquier naturaleza, que la entidad podrá adeudar al cliente a causa del depósito, con indicación de los supuestos, de las condiciones y, en su caso, de la periodicidad con que unas y otros serán aplicables.

d) La retribución que devengue el depósito para su titular, con indicación de los supuestos y condiciones que determinen su cuantía, su potencial variación y la periodicidad y forma en que aquella se liquidará y se abonará al depositante. Cuando la retribución ofrecida se condicione a la contratación o uso de uno o varios servicios accesorios, deberá indicarse expresamente esta circunstancia y detallarse la naturaleza, las características y el coste de los servicios cuya contratación se requiera del cliente, salvo que no se conozca dicho coste, en cuyo caso se facilitará una estimación razonable del mismo.

e) Si la retribución ofrecida consiste en un interés periódico, se deberá indicar el tipo acreedor y, en su caso, los índices o tipos de referencia aplicables al tipo acreedor inicial y la forma en que lo afectarán.

Cuando el tipo acreedor sea superior al 1%, se indicará la tasa anual equivalente, ilustrada mediante un ejemplo representativo que incluya todas las hipótesis utilizadas para calcular dicha tasa.

f) Si la retribución ofrecida consiste, total o parcialmente, en la entrega de un bien, se identificará con claridad dicho bien, y se indicará el valor monetario que se le atribuye. En el caso de que el cliente deba abonar a la entidad cualquier importe, o hacerse cargo de su pago, en relación con la entrega de dicho bien (IVA, IGIC o equivalente, importe total o parcial del ingreso a cuenta que deba realizar la entidad, gastos de entrega y/o transporte, etc.), se harán constar dichos importes, y se indicará, en todo caso, que la retribución en especie está sujeta a tributación.

Si la entrega del bien es solo una parte de la retribución, se deberán incluir también las informaciones previstas en el primer párrafo del apartado e) anterior.

Se indicará la tasa anual equivalente de la remuneración en especie que, cuando además exista remuneración en efectivo, tendrá en cuenta ambos tipos de remuneración.

g) En los contratos de duración indefinida, los derechos que correspondan a las partes en orden a la resolución del contrato y a la modificación de la retribución pactada o de las comisiones o gastos aplicados, así como el procedimiento a que deban ajustarse tales novaciones contractuales, de acuerdo con la normativa vigente en cada caso.

h) El fondo de garantía de depósitos al que se encuentre adherida la entidad, indicando, cuando este sea diferente del previsto en el Real Decreto-ley 16/2011, de 14 de octubre, por el que se crea el Fondo de Garantía de Depósitos de Entidades de Crédito, su denominación debidamente traducida, su domicilio y, en su caso, su página de Internet. Asimismo, se indicará el importe máximo garantizado tanto en uno como en otro caso.

i) En su caso, la adhesión de la entidad a los «Principios comunes para el traslado de cuentas bancarias», diseñados para su aplicación a nivel comunitario por el Comité Europeo de Industria Bancaria (EBIC, en sus siglas en inglés). Cuando la entidad no se haya adherido a estos principios, tal circunstancia se hará constar de forma destacada.

2.2 Depósitos a plazo con garantía del principal. Se indicarán, al menos:

a) La circunstancia de que, transcurrido el plazo por el que se constituye el depósito, se reembolsará a su titular el principal depositado, además de la retribución pactada.

b) La duración del contrato. Si, al vencimiento de este, el depósito se renueva tácitamente, deberá indicarse de forma expresa, junto con el plazo y demás condiciones a que el mismo quedará sujeto tras la renovación.

c) Todas las comisiones o gastos, de cualquier naturaleza, que la entidad adeudará al cliente a causa del depósito, con indicación de los supuestos, de las condiciones y, en su caso, de la periodicidad con que unas y otros serán aplicables. En particular, se especificará si se permite o no al cliente cancelar anticipadamente el depósito antes de su vencimiento y se le informará de la comisión o penalización que dicha cancelación suponga, la cual no podrá, ser en ningún caso, superior a la retribución que el depósito hubiese devengado hasta esa fecha.

d) La retribución que devengue el depósito para su titular, con indicación de los supuestos y condiciones que determinen su cuantía, su potencial variación, y la periodicidad y forma en que la misma se liquidará y abonará al depositante. Cuando la retribución ofrecida se condicione a la contratación o uso de uno o varios servicios accesorios, tales como la exigencia de apertura de una cuenta vinculada al depósito, deberá indicarse expresamente esta circunstancia y detallarse la naturaleza, las características y el coste de los servicios cuya contratación se requiera del cliente, salvo que no se conozca dicho coste, en cuyo caso se facilitará una estimación razonable del mismo.

e) Si la retribución ofrecida consiste en un interés periódico, se deberá indicar el tipo acreedor y, en su caso, los índices o tipos de referencia aplicables al tipo acreedor inicial y la forma en que lo afectarán. Cuando, por la forma en que se referencie el tipo de interés, este pueda resultar nulo en algún período durante la vigencia del contrato, se indicará expresamente la posibilidad de que la rentabilidad del producto sea cero.

f) Si la retribución ofrecida consiste, total o parcialmente, en la entrega de un bien, se identificará con claridad dicho bien, y se indicará el valor monetario que se le atribuye. En el caso de que el cliente deba abonar a la entidad cualquier importe, o hacerse cargo de su pago, en relación con la entrega de dicho bien (IVA, IGIC o equivalente, importe total o parcial del ingreso a cuenta que deba realizar la entidad, gastos de entrega y/o transporte, etc.), se harán constar dichos importes, y se indicará, en todo caso, que la retribución en especie está sujeta a tributación.

Si la entrega del bien es solo una parte de la retribución, se deberán incluir también las informaciones previstas en el apartado e) anterior.

g) La tasa anual equivalente, ilustrada mediante un ejemplo representativo que incluya todas las hipótesis utilizadas para calcular dicha tasa.

h) El fondo de garantía de depósitos al que se encuentre adherida la entidad, indicando, cuando este sea diferente del previsto en el Real Decreto-ley 16/2011, de 14 de octubre, por el que se crea el Fondo de Garantía de Depósitos de Entidades de Crédito, su denominación debidamente traducida, su domicilio y, en su caso, la dirección de su página electrónica. Asimismo, se indicará el importe máximo garantizado tanto en uno como en otro caso.

i) Sin perjuicio de la aplicación, cuando proceda, de lo dispuesto en las letras anteriores, en el caso de depósitos estructurados o híbridos con garantía del principal, se informará al cliente de:

– las circunstancias de las que dependerá su remuneración, especificando, cuando existan, los diferentes supuestos y los elementos que puedan influir en su percepción, e incluyendo una estimación de su TAE, calculada de acuerdo con las indicaciones contenidas en el primer párrafo del apartado 8.5 de la norma decimotercera;

– los riesgos de que tal remuneración no se produzca o de que sea inferior a la equivalente ofrecida por la entidad, en términos de TAE, para un depósito con interés periódico;

– la forma en que se calculará el coste de cancelación del depósito, si lo hubiese.

Se facilitarán al cliente varios ejemplos representativos de la remuneración del depósito estructurado y varios ejemplos representativos del coste de su cancelación, construidos unos y otros en función de distintos escenarios posibles de evolución del derivado implícito, que sean razonables y estén respaldados por datos objetivos.

2.3 Créditos al consumo sujetos, en todo o en parte, a la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo.

La información precontractual de los créditos al consumo comprendidos, en todo o en parte, dentro del ámbito de aplicación de la Ley 16/2011 se ajustará a lo dispuesto en esa norma. Asimismo, en lo no previsto por la citada Ley, les resultará aplicable lo establecido en la Orden, de acuerdo con el artículo 33 de la misma, así como el apartado 1 de la norma sexta.

En los créditos al consumo a que se refiere el párrafo anterior en los que, para efectuar las operaciones de pago o de disposición del crédito, se requiera la utilización de un medio de pago específico, como, por ejemplo, una tarjeta de crédito, se deberá facilitar al cliente, además de la información precontractual a que se refiere la citada Ley, la información exigida por la Ley 16/2009, de 13 de noviembre, de servicios de pago, y por la Orden EHA/1608/2010, de 14 de junio, sobre transparencia de las condiciones y requisitos de información aplicables a los servicios de pago, en la medida en que tales requisitos de información precontractual no sean redundantes, y excedan de los ya contemplados en la Ley 16/2011. En todo caso, esta información adicional se sujetará a lo dispuesto en el apartado 4 del artículo 10 de esta Ley.

2.4 Créditos y préstamos hipotecarios en los que la hipoteca recaiga sobre una vivienda o en los que la finalidad de la persona física prestataria sea adquirir o conservar derechos de propiedad sobre terrenos o edificios construidos o por construir.

La información precontractual de los créditos y préstamos hipotecarios en los que la hipoteca recaiga sobre una vivienda o cuya finalidad sea adquirir o conservar derechos de propiedad sobre terrenos o edificios construidos o por construir se ajustará a lo dispuesto en la Orden.

Adicionalmente, se deberá informar acerca de si la entidad se ha adherido o no a un código de buenas prácticas y, en particular, a las implicaciones que dicha sujeción pudiera tener en cuanto al procedimiento de ejecución hipotecaria y a las posibilidades de negociación y de acuerdo previos a la ejecución.

2.5 Créditos enteramente excluidos del ámbito de aplicación de la Ley 16/2011 y distintos de los contemplados en el apartado 2.4 precedente.

En la información precontractual de los créditos a clientes excluidos del ámbito de aplicación de la Ley 16/2011 en razón de lo previsto en las letras a), b) y k) de su artículo 3, siempre que sean distintos de los contemplados en el artículo 19 de la Orden, se indicará, al menos:

a) El tipo de crédito.

b) La identidad y el domicilio social de la entidad prestamista.

c) El importe total del crédito y las condiciones que rigen la disposición de fondos.

d) La moneda en que esté denominado el crédito. Si el crédito estuviese denominado en una moneda distinta del euro, se advertirá claramente de que las cuotas periódicas y el saldo pendiente en cada momento están sujetos a las oscilaciones del tipo de cambio.

e) La duración del contrato de crédito.

f) En caso de créditos en forma de pago diferido por un bien o servicio y de contratos de crédito vinculados, el producto o servicio y su precio al contado.

g) El tipo deudor y las condiciones de aplicación de dicho tipo, y, si se dispone de ellos, los índices o tipos de referencia aplicables al tipo deudor inicial, así como los períodos, condiciones y procedimientos de variación del tipo deudor. Si se aplican diferentes tipos deudores en diferentes circunstancias, la información arriba mencionada respecto de todos los tipos aplicables.

h) La tasa anual equivalente y el importe total adeudado por el cliente, ilustrado mediante un ejemplo representativo que incluya todas las hipótesis utilizadas para calcular dicha tasa. Cuando el cliente haya informado a la entidad sobre uno o más componentes de su crédito preferido, como, por ejemplo, la duración del contrato de crédito y su importe total, la entidad deberá tener en cuenta dichos componentes.

i) El importe, el número y la periodicidad de los pagos que deberá efectuar el cliente, y, en su caso, el orden en que deben asignarse los pagos a distintos saldos pendientes sometidos a distintos tipos deudores a efectos de reembolso.

j) En su caso, los gastos de mantenimiento de una o varias cuentas, si estas fueran necesarias para registrar a la vez las operaciones de pago y de disposición del crédito (salvo que la apertura de la cuenta o cuentas sea facultativa), los gastos relativos a la utilización de un instrumento de pago que permita efectuar a la vez las operaciones de pago y de disposición del crédito, así como cualquier gasto derivado del contrato de crédito y las condiciones en que dichos gastos podrán modificarse. Cuando la apertura de una o varias cuentas sea obligatoria para el cliente, los gastos de mantenimiento de ellas no podrán ser modificados unilateralmente por la entidad, siempre que la cuenta o cuentas se utilicen exclusivamente para las operaciones de pago o de disposición del crédito.

k) En su caso, la existencia de costes adeudados al notario por el cliente al suscribir el contrato de crédito.

l) Los servicios accesorios al contrato de crédito -en particular, de seguro– cuando la obtención del crédito o su obtención en las condiciones ofrecidas estén condicionadas a la suscripción del servicio accesorio. Deberán, también, facilitarse las condiciones que alternativamente se aplicarían al contrato de crédito si no se contrataran los servicios accesorios (en particular, pólizas de seguros).

m) El tipo de interés de demora, así como las modalidades para su adaptación y, cuando procedan, los gastos por impago.

n) Una advertencia sobre las consecuencias en caso de impago.

o) Cuando proceda, las garantías exigidas.

p) La existencia o ausencia de derecho de desistimiento.

q) El derecho de reembolso anticipado y, en su caso, información sobre el derecho de la entidad a una compensación y sobre la manera en que se determinará esa compensación.

r) El derecho del cliente a recibir gratuitamente, previa solicitud, una copia del proyecto del contrato de crédito, salvo que en el momento de la solicitud la entidad no esté dispuesta a celebrar el contrato de crédito con el cliente.

s) En su caso, el período de tiempo durante el cual la entidad queda vinculada por la información precontractual.

Además de la información anterior, se facilitará gratuitamente al cliente, previa petición, una copia del proyecto del contrato de crédito, salvo cuando la entidad no esté dispuesta, en el momento de la solicitud, a celebrar el contrato de crédito con el cliente.

2.6 Negociación de cheques. Antes de la cesión en gestión de cobro de un cheque a la entidad, esta facilitará al cliente, al menos, la siguiente información:

a) La descripción de la gestión que realizará con el cheque. Cuando, además de encargarse de gestionar el cobro del cheque, la entidad vaya a abonar el importe de este al cliente y a permitirle disponer de él, deberá advertirle claramente i) de que dicho abono será condicional, esto es, «salvo buen fin», no adquiriendo firmeza hasta el momento en que el cheque sea efectivamente cobrado, y ii) de que, en caso de producirse el impago o devolución del cheque, el cliente quedará obligado a devolver lo recibido, pudiendo, en su caso, resarcirse la entidad por medio del correspondiente adeudo en la cuenta de aquel. Cuando la entidad vaya a abonar el importe del cheque al cliente, pero limitando su disponibilidad, deberá advertirle expresamente de esta indisponibilidad temporal del importe del cheque hasta la fecha del cobro efectivo de este.

b) El plazo máximo que transcurrirá desde que el cliente cede el cheque a la entidad hasta su cobro efectivo y, en su caso, la subsiguiente firmeza del abono de su importe. Cuando, por tratarse de cheques librados sobre el extranjero o por otras circunstancias, no sea posible determinar la fecha a partir de la que los fondos abonados adquirirán firmeza, se hará saber al cliente la indeterminación de la firmeza del abono, con independencia de la disponibilidad o indisponibilidad del mismo, y el plazo estimado que transcurrirá hasta su cobro efectivo.

c) Todas las comisiones o gastos, de cualquier naturaleza, que la entidad adeudará al cliente por razón de las gestiones realizadas, con indicación de los supuestos y condiciones en que unas y otros serán aplicables. En particular, la entidad informará también de la comisión que adeudará en caso de que el cheque resulte impagado o devuelto.

d) La forma en que, en caso de ser devuelto el cheque por impago total o parcial, la entidad ofrezca al cliente la posibilidad de una nueva presentación al cobro.

2.7 Avales, fianzas y garantías prestados por la entidad. Se indicará, al menos:

a) La delimitación clara y detallada de la obligación cuyo cumplimiento se comprometa a garantizar la entidad, así como la identificación del afianzado o titular de esa obligación y del beneficiario de la garantía otorgada.

b) El contenido y extensión de la garantía otorgada por la entidad, explicitándose de manera precisa los supuestos y requisitos necesarios para poder instar la ejecución de la misma. En particular, se informará expresamente sobre si se reconocen o no a la entidad garante los beneficios de división, excusión, orden o, en su caso, plazo, y se explicarán de forma comprensible las consecuencias derivadas de cada una de esas circunstancias. También se informará, en su caso, sobre la exigencia y las formas de acreditar el incumplimiento del afianzado cuando ello constituya un requisito para la ejecución de la garantía.

c) La duración de la garantía. Cuando se prevea una duración determinada, deberá indicarse expresamente si el plazo de duración se configura como plazo de vigencia de la garantía, de forma que, nacidas las obligaciones garantizadas durante ese plazo, la reclamación correspondiente a su cumplimiento por la entidad garante podría llevarse a cabo una vez finalizado el mismo, durante el plazo general de prescripción que establezca la normativa aplicable, o si se configura como plazo de exigibilidad o caducidad de la garantía, de manera que, automáticamente, al transcurrir el mismo, quedarían extinguidos los efectos de esta.

d) Todas las comisiones o gastos, de cualquier naturaleza, que la entidad adeudará al cliente por razón de la garantía, con indicación de los supuestos, de las condiciones y, en su caso, de la periodicidad con que unas y otros serán aplicables. En particular, cuando se permita que el cliente pueda cancelar anticipadamente la garantía, se informará, si procede, de los costes que dicha cancelación suponga, sin perjuicio del derecho del cliente a que se le retroceda la parte no devengada de la comisión que, en su caso, se le hubiera cobrado por anticipado.

e) Las causas de extinción de la garantía. En las garantías de duración indefinida, o de duración determinada pero sin plazo de exigibilidad o caducidad, la entidad deberá indicar expresamente si, para la cancelación de la garantía y la subsiguiente cesación del devengo de la comisión por riesgo, es requisito obligatorio la devolución del original del documento de garantía.

f) Los requisitos necesarios para cancelar la garantía en caso de haberse extraviado o destruido el original del documento en que aquella se hubiese constituido.

2.8 Servicios bancarios comercializados a distancia.

La información precontractual de los productos y servicios bancarios que se comercialicen a distancia deberá respetar también lo dispuesto en la Ley 22/2007, de 11 de julio, sobre comercialización a distancia de servicios financieros destinados a los consumidores.

3. Las obligaciones impuestas en los apartados 2.1, 2.2 y 2.7 anteriores podrán, asimismo, cumplirse proporcionando al cliente una copia del borrador del contrato correspondiente que incluya la información y las condiciones enumeradas en dichos apartados.

Norma séptima. Informaciones que se deben resaltar.

1. En la información sobre los productos y servicios bancarios a que se refiere la precedente norma sexta, se deberán resaltar todos los conceptos y datos que se detallan en el anejo 3, sin que puedan resaltarse otros conceptos o datos distintos de ellos.

2. Las entidades decidirán, según las características físicas o virtuales de cada información, la mejor forma de resaltar los datos señalados anteriormente para asegurar que llamen la atención del cliente respecto al resto de los incluidos en cada documento; en todo caso, se ajustarán a los siguientes criterios:

– Toda la información que deba destacarse en una determinada información precontractual, de conformidad con lo indicado en esta norma séptima, se hará del mismo modo.

– El medio que se utilice para destacar esta información, como, por ejemplo, negritas o mayúsculas, no podrá utilizarse para ninguna otra información, incluidos los títulos, del documento.

– En todo caso, en la cabecera de los documentos de información precontractual deberá incluirse un mensaje que advierta al cliente de que las informaciones resaltadas son especialmente relevantes.

– Sin perjuicio de lo anterior, la letra a utilizar en los documentos de información que se regulan en esta Circular tendrá un tamaño apropiado para facilitar su lectura; en todo caso, la letra minúscula que se emplee no podrá tener una altura inferior a un milímetro y medio.

CAPÍTULO IV

Información contractual e información posterior al contrato

Norma octava. Información contractual. Casos especiales.

La entrega y el contenido de los contratos correspondientes a la prestación de servicios bancarios de crédito al consumo, según se definen en la Ley 16/2011, se regirán por lo dispuesto en dicha Ley. Asimismo, en lo no previsto en ese texto legal, serán de aplicación las previsiones contenidas al respecto en la Orden y en esta Circular, y en particular lo dispuesto en la letra a) del apartado 2 de la norma décima.

La entrega y el contenido de los contratos relativos a la prestación de servicios de pago se determinarán conforme a lo previsto en la Orden EHA/1608/2010.

La entrega y el contenido de los contratos relativos a la prestación de servicios bancarios de crédito y préstamo hipotecario a los que se refiere el capítulo II del título III de la Orden se determinarán conforme a lo previsto en dicha norma.

Norma novena. Entrega de documentos contractuales

1. Sin perjuicio de lo indicado en la norma precedente, será obligatoria la entrega al cliente del documento contractual en el que se formalice la prestación de los servicios bancarios comprendidos en el ámbito de aplicación de la Orden, incluidos los documentos contractuales en los que se acuerde con el cliente la posibilidad de acceder a los sistemas telefónicos o electrónicos que permitan la contratación o utilización de los servicios bancarios ofrecidos por la entidad.

2. Las entidades entregarán a los clientes de manera gratuita el documento contractual en la forma convenida por las partes. Dicha entrega podrá realizarse, bien en soporte electrónico duradero que permita su lectura, impresión, conservación y reproducción sin cambios, bien mediante copia en papel entregada al cliente en el acto de la contratación o mediante envío postal posterior.

En el supuesto de contratos formalizados electrónicamente mediante firmas manuscritas digitalizadas, la entidad entregará a las partes intervinientes el contrato en soporte papel y/o en soporte electrónico duradero, en el que se reflejarán las firmas digitalizadas y en el que, si alguna de las partes hubiera firmado mediante firma electrónica avanzada, se hará constar la fecha de la misma, la referencia y la autoridad certificadora. En todo caso, si alguna de las partes intervinientes lo solicitara, la entidad remitirá el contrato, por correo electrónico, a la dirección que esta le hubiese facilitado.

En los contratos que se formalicen a distancia deberá respetarse lo dispuesto en la Ley 22/2007, de 11 de julio, sobre comercialización a distancia de servicios financieros destinados a consumidores.

3. La entidad retendrá y conservará una copia del documento contractual firmada por el cliente, así como el recibí del cliente a la copia del documento, que podrá constar en el propio documento contractual.

Cuando la contratación se haya efectuado por medios electrónicos, la entidad deberá conservar constancia documental de lo contratado en soporte duradero. Conservará, asimismo, el recibí del cliente en igual soporte que aquel en el que se haya producido la entrega del contrato.

Cuando los contratos sean intervenidos por fedatario público, la entidad podrá, en todo caso, enviar por correo el contrato intervenido; en estos casos, el recibí del cliente lo constituirá el correspondiente acuse de recibo del envío.

Norma décima. Contenido de los contratos.

1. En los documentos contractuales relativos a servicios bancarios distintos de los indicados en la norma octava, deberán hacerse constar, de manera clara y explícita, al menos los extremos previstos en el artículo 7.3 de la Orden, con las siguientes precisiones:

a) En lo que a la remuneración de los productos se refiere, si la retribución ofrecida consiste, total o parcialmente, en la entrega de un bien, se identificará con claridad dicho bien, y se indicará el valor monetario que se le atribuye. En el caso de que el cliente deba abonar a la entidad cualquier importe, o hacerse cargo de su pago, en relación con la entrega de dicho bien (IVA, IGIC o equivalente, importe total o parcial del ingreso a cuenta que debe realizar la entidad, gastos de entrega y/o transporte, etc.), se harán constar dichos importes, y se indicará, en todo caso, que la retribución en especie está sujeta a tributación.

En el caso de depósitos a plazo con garantía del principal a que se refiere el artículo 16 de la Orden, se mencionará de forma explícita y clara la obligación de la entidad de reembolsar el principal. Adicionalmente, y, en su caso, junto al tipo de interés nominal que proceda por aquella parte del depósito que pueda contar con un tipo explícito, se incluirán el rendimiento efectivo del contrato principal y el valor, en el momento del contrato, del derivado implícito, así como, en su caso, el rendimiento efectivo de la operación de depósito en su conjunto. Dicha mención deberá unirse necesariamente a la advertencia de que esos elementos de información no tienen por qué ser representativos del rendimiento final de la operación, que, en los términos previstos en el contrato, podrá ser mayor o menor. A estos efectos, el importe imputado al derivado implícito se estimará conforme a lo dispuesto en el apartado 17 de la norma vigésima primera de la Circular 4/2004, de 22 de diciembre, sobre normas de información financiera pública y reservada, y modelos de estados financieros. Además de estos datos, se especificará, de forma clara y evitando en lo posible el uso de tecnicismos, la manera en que se determinará el rendimiento final del depósito.

b) En lo relativo a la duración del contrato, se indicarán los gastos que el cliente deba soportar o las compensaciones que haya de recibir, por cualquier concepto, como consecuencia de la finalización de la relación contractual o de su cancelación anticipada, incluidos los reembolsos o compensaciones que puedan corresponderle por los importes ya satisfechos en relación con los servicios o productos que deje de consumir, incluso los correspondientes a productos vinculados que sobrevengan innecesarios como consecuencia de la cancelación; en particular, en el caso de seguros vinculados, se incluirá el derecho del cliente a percibir los extornos de la parte de la prima no consumida.

c) En la comunicación previa e individual al cliente de cualquier modificación de condiciones que no resulte más beneficiosa para él y, en particular, para el adeudo de nuevas comisiones o gastos, o para el incremento de las que ya se viniesen devengando, el plazo de preaviso se computará respecto al momento en el que se prevea la aplicación efectiva de las nuevas condiciones contractuales.

En el caso particular de la modificación del límite de disposición cuando previamente se hubiera producido un incumplimiento por el cliente de sus obligaciones, bastará con que la citada comunicación previa se realice con una antelación no inferior a diez días; ello sin perjuicio, en su caso, del derecho de la entidad a resolver el contrato por razón de ese incumplimiento, de acuerdo con lo que se hubiese pactado en el contrato y la normativa en vigor.

d) Cuando se prevea la prórroga del contrato, se especificará la forma y condiciones en que el cliente podrá expresar su consentimiento a la misma. Cuando se conozcan, se detallarán las nuevas condiciones que resultarán de aplicación al producto o servicio una vez prorrogado, o los mecanismos que se utilizarán para su determinación. En cualquier caso, se recogerá la obligación de la entidad de comunicar al cliente los términos exactos de la prórroga conforme a lo indicado en el apartado 7 de la norma undécima. Cuando, en relación con dicha prórroga, se prevea la existencia de algún coste que deba soportar el cliente, el mismo se especificará en el contrato.

e) Se detallarán los derechos que, en caso de incumplimiento por el cliente de sus obligaciones, puedan corresponder a la entidad en relación con las garantías que, en su caso, se hubieran aportado, con indicación clara y precisa de los mecanismos y plazos mediante los que podrán hacerse efectivos tales derechos.

2. Asimismo, en su caso, se harán constar los siguientes extremos:

a) Cuando el contrato se denomine en una moneda distinta del euro, se deberá indicar la forma de conversión a euros de la misma, así como la comisión que, en su caso, se percibirá por esta conversión.

b) Cuando el perfeccionamiento del contrato se hubiera condicionado a la contratación, simultánea o futura, de otros productos o servicios, sean estos bancarios o de otra naturaleza, los mismos se identificarán de forma precisa junto con las condiciones de contratación y, en su caso, de renovación. También se indicará si deben contratarse con algún proveedor concreto o si su contratación es libre, así como su coste, cuando este sea conocido.

c) En caso de que se haya exigido al cliente la aportación de garantías reales o personales, se indicarán los términos en los que quedarán extinguidas. Los mecanismos y sistemas de resolución de reclamaciones y quejas a los que, en relación con la interpretación, aplicación, cumplimiento y ejecución del contrato, pueda acceder el cliente. En particular, y sin perjuicio del sometimiento de las partes a los juzgados y tribunales que corresponda, se mencionará la posibilidad de acudir al departamento o servicio de atención al cliente y, en su caso, al defensor del cliente de la entidad.

d) Cuando corresponda, el derecho de la entidad a ceder total o parcialmente los derechos u obligaciones dimanantes del contrato, con indicación de las condiciones en que deba realizarse tal cesión, así como de las notificaciones que, en su caso, deban efectuarse al cliente.

e) En los servicios bancarios de depósito, se incluirá una referencia al fondo de garantía de depósitos al que se encuentre adherida la entidad, y se indicará el importe máximo por él garantizado.

3. En todo caso, los documentos contractuales se redactarán de forma clara y comprensible para el cliente. En particular, el tamaño de la letra minúscula no podrá tener una altura inferior a 1,5 milímetros. El contrato deberá reflejar fielmente todas las estipulaciones necesarias para una correcta regulación de la relación entre el cliente y la entidad, evitará el uso de tecnicismos y, cuando ello no sea posible, explicará adecuadamente el significado de los mismos. No se incluirá en el contrato ningún concepto que resulte innecesario o irrelevante para su correcta aplicación e interpretación.

Norma undécima. Comunicaciones al cliente.

1. Las entidades facilitarán a sus clientes, en cada liquidación de intereses o comisiones que practiquen por sus servicios, un documento de liquidación en el que se expresarán con claridad y exactitud los aspectos que se mencionan en el artículo 8.3 de la Orden.

En el anejo 4 se incluyen modelos normalizados de comunicaciones a los clientes para determinados servicios, a los que deberán ajustarse los utilizados por las entidades en las citadas comunicaciones. Para los servicios no mencionados en dicho anejo, las comunicaciones se ajustarán, en todo caso, a lo dispuesto en el párrafo precedente.

En los casos en que la operación dé lugar únicamente a pagos periódicos prefijados, la entrega de los sucesivos documentos de liquidación podrá sustituirse por la inclusión en el contrato de una tabla con todos los pagos o amortizaciones, con sus respectivas fechas, así como con los demás datos previstos en el anejo citado, sin perjuicio de la entrega de los justificantes de cada pago. En caso de modificación de cualquiera de los datos de la tabla, deberá entregarse un nuevo documento íntegro que incorpore los nuevos datos.

2. Las entidades remitirán a sus clientes anualmente, durante el mes de enero de cada año, una comunicación en la que, de manera completa y detallada, se recoja la información sobre los intereses cobrados y pagados y las comisiones y gastos devengados por cada servicio bancario prestado al cliente durante el año anterior. Dicha comunicación habrá de ajustarse al modelo incluido en el anejo 5 de esta Circular.

3. Asimismo, las entidades deberán comunicar gratuitamente al cliente, como mínimo mensualmente, el extracto de todos los movimientos producidos en sus cuentas corrientes, incluyendo, al menos, la información que se menciona en el anejo 4. No será obligatorio realizar esta comunicación si en el mes de referencia no se hubiesen producido movimientos en la cuenta corriente.

4. Se deberá proporcionar al cliente una copia de la información relativa a cualquier operación realizada a través de cualquier depósito a la vista, poniendo a su disposición los datos necesarios para que pueda apreciar las características básicas de la operación asentada en su cuenta.

5. Las entidades facilitarán la información a que se refieren los apartados anteriores de manera gratuita en la forma convenida por las partes, siempre que permita al cliente almacenar la información y reproducirla sin cambios.

6. Los documentos de liquidación de operaciones no podrán contener información ajena a la liquidación, por lo que no podrán utilizarse con el fin de comunicar a los clientes modificaciones contractuales u otras. No obstante lo anterior, en el documento que contenga la liquidación de un instrumento de pago se podrá incluir el resumen de movimientos realizados en el período correspondiente.

7. Las comunicaciones que, en el caso de prórroga de la relación contractual, dirija la entidad al cliente al objeto de obtener su consentimiento, tácito o expreso, a las nuevas condiciones, habrán de realizarse con antelación razonable, o, si así se hubiera pactado, como máximo en el momento de la propia prórroga, siempre que se otorgue al cliente la posibilidad de retrotraer la operación a sus condiciones previas, en el plazo máximo de un mes desde el momento en que se le comuniquen las nuevas condiciones.

CAPÍTULO V

Préstamo responsable

Norma duodécima. Políticas y procedimientos de préstamo responsable.

1. A efectos de asegurar la adecuada aplicación práctica del concepto de préstamo responsable a que se refiere el capítulo I del título III de la Orden, las entidades, cuando ofrezcan y concedan préstamos o créditos a la clientela y, en su caso, presten servicios accesorios a los mismos, deberán actuar honesta, imparcial y profesionalmente, atendiendo a la situación personal y financiera y a las preferencias y objetivos de sus clientes, debiendo resaltar toda condición o característica de los contratos que no responda a dicho objetivo.

2. Sin perjuicio de los criterios establecidos con carácter general en relación con las operaciones que entrañen riesgo de crédito en el anejo IX de la Circular 4/2004, las entidades que concedan préstamos o créditos a los clientes a quienes se refiere la norma segunda de esta Circular deberán contar, de un modo adecuado al volumen de sus operaciones, características y complejidad de las mismas, con concretas políticas, métodos y procedimientos de estudio y concesión de préstamos o créditos a dicha clientela (incluyendo una política de oferta y comercialización de operaciones que, asimismo, comprenda criterios de remuneración de las personas encargadas de su comercialización), adecuadamente documentados y justificados, aprobados por el Consejo de Administración de la entidad u órgano equivalente, que, en el marco de los extremos contemplados en el artículo 18 de la Orden, integren los principios generales que se mencionan en el anejo 6 de esta Circular. Las referidas políticas, métodos y procedimientos, debidamente actualizados, así como los documentos en que se justifiquen y la acreditación de su aprobación por el Consejo de Administración de la entidad u órgano equivalente, deberán mantenerse en todo momento a disposición del Banco de España.

Las entidades podrán dar cumplimiento a esta disposición incorporando dicha información en las políticas, métodos y procedimientos de estudio y concesión de préstamos o créditos, de acuerdo a lo previsto en el anejo IX de la Circular 4/2004.

3. Los principios generales a que se refiere el apartado anterior habrán de ser aplicados por las entidades y entendidos por sus clientes de una manera responsable, de modo que incumbe a estos el facilitar a aquellas una información completa y veraz sobre su situación financiera y sobre sus deseos y necesidades en relación con la finalidad, importe y demás condiciones del préstamo o crédito, atañendo a las entidades el informar apropiadamente a sus clientes sobre las características de aquellos de sus productos que se adecuen a lo solicitado, de tal modo que permita a estos la necesaria reflexión, comparación y adopción de una decisión fundada, racional y prudente.

Lo indicado en el párrafo anterior deberá entenderse sin menoscabo de la libertad de contratación a que se refiere el apartado 6 del artículo 18 de la Orden, de la plena validez y eficacia de los contratos, y de la plena responsabilidad de los clientes por el incumplimiento de las obligaciones que contractualmente hubieran asumido.

CAPÍTULO VI

Tipos de interés

Norma decimotercera. Tasa anual equivalente y coste o rendimiento efectivo remanente.

1. En los documentos e informaciones previstos en esta Circular y en otras disposiciones que se remitan a esta, para el cálculo de la tasa anual equivalente y del coste o rendimiento efectivo remanente deberán tenerse en cuenta las indicaciones de la presente Norma.

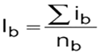

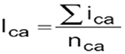

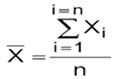

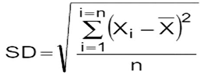

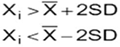

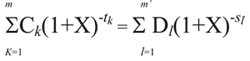

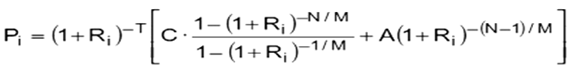

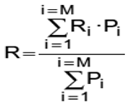

2. La tasa anual equivalente (TAE), que es aquella que iguala en cualquier fecha el valor actual de los efectivos entregados y recibidos a lo largo de la operación, se calculará de acuerdo con la formulación matemática que figura en el anejo 7.

3. El coste efectivo remanente (CER) y el rendimiento efectivo remanente (RER) se calcularán de acuerdo con la formulación matemática que se menciona en el apartado anterior, si bien teniendo en cuenta exclusivamente el plazo pendiente hasta el vencimiento o amortización y los conceptos de coste o rendimiento que resten por pagar o por cobrar si la operación sigue su curso normal.

4. El cálculo de la tasa anual equivalente y del coste o rendimiento efectivo remanente se realizará partiendo del supuesto de que el contrato estará vigente durante el período de tiempo acordado y que la entidad y el cliente cumplirán sus obligaciones con exactitud en las condiciones y en los plazos que se hayan acordado en el contrato.

5. En los contratos que contengan cláusulas que permitan modificaciones del tipo de interés y/o de las comisiones o gastos incluidos en la tasa anual equivalente, que no sean cuantificables en el momento del cálculo, la tasa anual equivalente se calculará partiendo del supuesto de que el tipo de interés y las comisiones y gastos se computarán al nivel fijado en el momento de la firma del contrato. En estos casos, la expresión TAE se sustituirá por la TAEVariable, y se deberá indicar expresamente que se ha utilizado la simplificación anterior.

En particular, en las operaciones a tipo de interés variable, la TAEVariable se calculará bajo el supuesto teórico de que el tipo de referencia inicial permanece constante, durante toda la vida de la operación, en el último nivel conocido en el momento de celebración del contrato, y, si se pactara un tipo de interés fijo para cierto período inicial, este se tendrá en cuenta en el cálculo, pero únicamente durante dicho período inicial. En estos casos, la tasa anual equivalente solo tendrá efectos informativos, y se hará seguir de la expresión «esta TAEVariable se ha calculado bajo la hipótesis de que los índices de referencia no varían; por tanto, esta TAEVariable variará con las revisiones del tipo de interés».

Cuando se trate de una operación a tipo de interés variable en la que se establezcan límites a su variación, dichos límites deberán tenerse en cuenta para el cálculo de la tasa anual equivalente.

En las operaciones a tipo de interés variable, las modificaciones que experimenten los índices de referencia no se reflejarán en el coste o rendimiento efectivo remanente hasta tanto no afecten al tipo nominal de la operación. La indicación del coste o rendimiento efectivo, en estos casos, también se acompañará de la expresión «variará con las revisiones del tipo de interés».

6. En la información que deben publicar las entidades sobre tipos y comisiones que se regula en el apartado 1 de la norma tercera de esta Circular, la tasa anual equivalente se calculará teniendo en cuenta los conceptos que se mencionan expresamente en el anejo 1.

7. En el cálculo de la tasa anual equivalente de las operaciones de activo, se tendrán en cuenta los siguientes criterios específicos:

a) El cálculo de la tasa anual equivalente de los préstamos y créditos al consumo sujetos a lo dispuesto en la Ley 16/2011 se ajustará a lo dispuesto al efecto en el artículo 32 y en el anexo I de la citada Ley.

b) El cálculo de la tasa anual equivalente de los préstamos y créditos hipotecarios a que se refiere el artículo 19 de la Orden se ajustará a lo dispuesto en su artículo 31 y en su anexo V.

c) En las ofertas vinculantes a que se refiere el artículo 2 de la Ley 2/1994, de 30 de marzo, de subrogación y modificación de préstamos hipotecarios, entre los conceptos que se han de tener en cuenta en el cálculo de la tasa anual equivalente, además de los que se derivan de lo dispuesto en la letra b) precedente, se incluirá el importe de la comisión de cancelación o de la compensación por desistimiento del préstamo objeto de subrogación.

Con la oferta vinculante, también se informará al cliente del coste efectivo remanente del préstamo cuya subrogación se pretenda realizar.

d) A excepción de los descubiertos tácitos, que quedan sujetos a lo dispuesto en la letra e) que sigue, en el cálculo de la tasa anual equivalente del resto de operaciones de activo se incluirán los intereses, comisiones y demás gastos que el cliente esté obligado a pagar a la entidad como contraprestación por el crédito o préstamo recibido o los servicios inherentes al mismo. También se incluirán las primas de los seguros que tengan por objeto garantizar a la entidad el reembolso del crédito en caso de fallecimiento, invalidez o desempleo de la persona física que haya recibido el crédito, siempre y cuando la entidad imponga la contratación de dicho seguro como condición para conceder el préstamo o crédito.

En aquellos aspectos no regulados específicamente en esta norma, y siempre que no resulten redundantes con lo dispuesto en la misma, se aplicarán los siguientes criterios:

– Para los préstamos y créditos con garantía personal, los mismos criterios que se establecen para los créditos al consumo en el artículo 32 y en el anexo I de la Ley 16/2011.

– Para los préstamos y créditos con garantías diferentes de las personales, los mismos criterios que se establecen para los préstamos y créditos hipotecarios en el artículo 31 y en el anexo V de la Orden.

Adicionalmente:

– En aquellos casos en que la entidad reciba ayudas, subsidios o subvenciones de carácter público, solo se tendrán en cuenta para el cálculo de la tasa anual equivalente los importes efectivamente reintegrados por el beneficiario, de forma que aquellas subvenciones resulten excluidas de sus costes.

– En las cuentas corrientes de crédito, no se incluirá en el cálculo la comisión que pueda cobrarse por disponibilidad, aun cuando tal circunstancia debe quedar expresamente señalada.

– En las operaciones de arrendamiento financiero se considerará como efectivo recibido el importe del principal del crédito más el valor residual del bien. El importe, en su caso, de las fianzas recibidas se tendrá en cuenta como sustraendo, a fin de establecer el efectivo puesto a disposición del cliente.

– En las operaciones de factoring, en las que, además de financiación, se preste el servicio de administración, la tasa anual equivalente correspondiente a la financiación no incluirá las comisiones de factoraje.

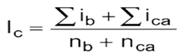

e) En los descubiertos tácitos en cuentas a la vista, la tasa anual equivalente se calculará teniendo en cuenta los intereses devengados y las comisiones adeudadas a causa de la concesión del descubierto, y el saldo medio deudor del período de liquidación.

Como excepción a lo anterior, cuando las comisiones giren sobre el mayor descubierto, la tasa anual equivalente se obtendrá como sumatorio de:

i) la tasa anual equivalente de los intereses devengados por el descubierto durante el período de liquidación de este, y

ii) la tasa anual equivalente de las comisiones que, a causa de la concesión del descubierto, se adeuden durante el período de liquidación de este.

Para la obtención de los dos sumandos anteriores, se observará lo siguiente:

– la tasa anual equivalente de los intereses se calculará teniendo en cuenta el saldo medio deudor del período de liquidación;

– la tasa anual equivalente de las comisiones se calculará teniendo en cuenta el mayor saldo deudor que se hubiese producido durante el período de liquidación y considerando que dicho saldo se ha mantenido en ese nivel durante todo ese período.

De acuerdo con lo establecido en el segundo párrafo del apartado 1 del artículo 3 de la Orden, en los descubiertos no podrá reiterarse la aplicación de comisiones a causa de la concesión del descubierto en otros descubiertos tácitos que se produzcan antes de la siguiente liquidación de la cuenta, ni podrán tampoco exigirse dichas comisiones en los descubiertos por valoración.

8. En el cálculo de la tasa anual equivalente de las operaciones pasivas, se incluirán tanto los intereses pagados por la entidad como las comisiones y demás gastos que el cliente esté obligado a pagar a la entidad como contraprestación por los servicios inherentes a la operación contratada, teniendo en cuenta las particularidades que se mencionan en los siguientes subapartados:

8.1 Para el cálculo de la tasa anual equivalente, se tomará el importe bruto de los intereses liquidados, sin tener en cuenta las retenciones de impuestos a cargo del perceptor ni las ventajas fiscales por desgravaciones que puedan beneficiarle. Tanto la retribución en efectivo, si la hubiera, como la retribución en especie deberán tenerse en cuenta para el cálculo de la tasa anual equivalente.

8.2 No se considerarán las comisiones o gastos que el cliente tendría que pagar por el incumplimiento de alguna de sus obligaciones con arreglo a lo dispuesto en el contrato. Cuando se trate de una remuneración en especie, se incluirán todos los importes que el cliente haya entregado a la entidad, o de cuyo pago se haya hecho cargo, para disponer efectivamente del bien o servicio en que consista dicha remuneración.

8.3 En las cuentas a la vista, cuando se prevea un tipo fijo para un período determinado y uno diferente una vez transcurrido el mismo, la tasa anual equivalente tendrá en cuenta ambos tipos para el supuesto de permanencia del saldo durante un año completo.

8.4 En los depósitos a plazo con garantía de devolución del principal y plazo inferior a un año, cuando se contemple la renovación automática del depósito a un tipo de interés diferente, la tasa anual equivalente tendrá en cuenta ambos tipos para el supuesto de permanencia del saldo durante un año completo.

8.5 En los instrumentos financieros híbridos con garantía de devolución de principal a que se refiere el artículo 16 de la Orden, la tasa anual equivalente que se ha de incluir en el contrato reflejará el tipo de interés efectivo que le corresponda al contrato principal una vez segregado el derivado implícito, así como el valor, en el momento del contrato, de dicho derivado. A estos efectos, el importe imputado al derivado implícito se estimará conforme a lo dispuesto en el apartado 17 de la norma vigésima primera de la Circular 4/2004, de 22 de diciembre.

En dichos instrumentos, la tasa anual equivalente de la remuneración final obtenida por el depósito en la liquidación se calculará conforme a las reglas comunes de los depósitos a plazo.

Norma decimocuarta. Tipos de interés oficiales.

A efectos de lo previsto en el artículo 27 de la Orden, se consideran oficiales los siguientes tipos de referencia, cuya definición y cuya forma de cálculo se recogen en el anejo 8:

a) Tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por las entidades de crédito en España.

b) Tipo medio de los préstamos hipotecarios entre uno y cinco años, para adquisición de vivienda libre, concedidos por las entidades de crédito en la zona del euro.

c) Tipo de rendimiento interno en el mercado secundario de la deuda pública de plazo entre dos y seis años.